Блог им. bondsreview |Новый флоатер от ПКБ: зарабатываем высокую доходность с качественным эмитентом

- 20 июня 2024, 15:58

- |

Книга заявок откроется завтра, 21 июня, принять участие можно с минимальной заявкой от 1 000 рублей квалифицированным инвесторам, через всех ключевых российских брокеров.

Учитывая хорошее кредитное качество эмитента и текущий повышенный интерес на первичном рынке к флоатерам, ожидаем повышенный спрос по данной бумаге.

Её покупка станет отличной возможностью диверсификации облигационного портфеля и повышения его доходности.

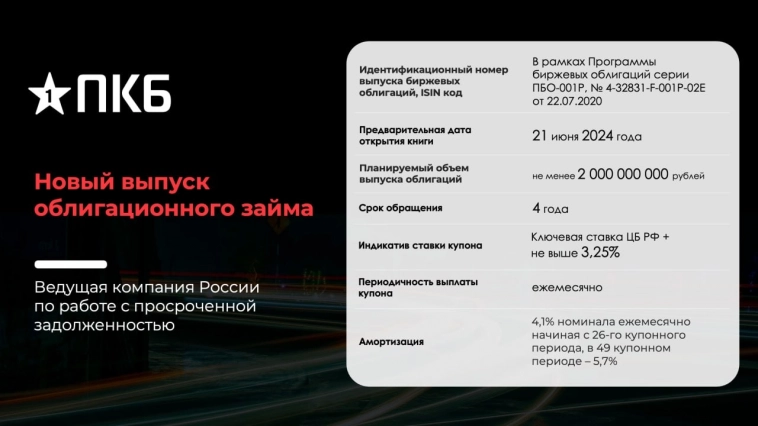

Предварительные параметры выпуска:

• Книга заявок: 21.06.2024

• Размещение: 26.06.2024

• Рейтинг (Эксперт РА): ruBBB+

• Ориентир по купону (1 куп. — 2 дня, ежемесячный): КС ЦБ РФ не выше + 325 б. п.

• Срок обращения: 4 года

• Номинал: 1 000 р.

• Объем: от 2 млрд р.

• Амортизация: с 26-го куп. − по 4,1%, 49 куп. – 5,7%

• Мин. сумма заявки: 1 000 р.

• Организатор: Синара

• Для неквал. инвесторов: нет

«ПКБ» основано в 2005 г. в Хабаровске. Сейчас компания присутствует в 330 городах России со штаб-квартирой в Москве. Доля рынка по инвестициям в покупке портфелей задолженности – порядка 20%.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. bondsreview |Новые облигации ПКБ c плавающий купоном – отличная возможность заработать на повышенной доходности

- 13 июня 2024, 13:18

- |

Первое клиентское бюро (ПКБ) – лидер российского рынка коллекторских услуг России, предложит новые облигации. Рассмотрим финансовое положение эмитента и оценим привлекательность нового выпуска, который может принести доходность выше, чем по сопоставимым бумагам с фиксированными ставками купонов в условиях сохраняющейся ключевой ставки ЦБ РФ на уровне 16% годовых.

Новые санкционные ограничения по торговле долларом США на Московской бирже могут поспособствовать увеличению рублевой ликвидности и росту интереса инвесторов к внутреннему долговому рынку. Отсутствие же валютной составляющей (валютного риска) в структуре долга ПКБ, делает вложения в его облигации отличной инвестиционной идеей в текущих условиях.

Предварительные параметры выпуска:

• Дата размещения: 2-я половина июня

• Срок обращения: 4 года

• Объем: 3 млрд руб.

• Ориентир по купону: КС ЦБ РФ + не выше 300 б. п.

• Период купона: 30 дней

• Амортизация: с 25-го куп. − по 4,1%, 48 куп. – 5,7%

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс